Oleh: Halida Bagraff, SE, MSA, Ak, CA

Tax Amnesty Jilid I

Pada masa pandemic Covid 19, pemerintah mengeluarkan berbagai kebijakan dengan tujuan untuk mendorong pemulihan ekonomi nasional. Salah satunya dengan diadakannya Tax Amnesty yang telah diselenggarakan di tanggal 1 Juli 2021. Melihat pencapaian Tax Amnesty jilid 1, dimana dengan target pencapaian jumlah penerimaan sebesar Rp. 4.000 T dengan realiasasi pencapaian sebesar Rp. 4.734 T. Dari jumlah penerimaan tax amnesty maka Indonesia sudah mencapai target pemenuhan.

Sedangkan pada jumlah uang tebusan, targetnya Rp. 165 T dan realiasasi pencapaian sebesar Rp. 135 T, ini dianggap gagal. Kondisi repatriasi juga dikatakan gagal karena target pencapaian sebesar Rp. 1.000 T sedangkan realiasai mencapai sebesar Rp. 147 T. Meskipun demikian secara umum, tax amnesty dapat dikatakan berhasil karena Indonesia merupakan negara tersukses yang mampu menarik pajak paling terbesar di dunia dan mampu menaikkan tax ratio tahun 2017.

Keberhasilan meraup dana yang lumayan besar dari tax amnesty jilid I dengan partisipasi wajib pajak

hanya 2,4% pajak yang terdaftar pada tahun 2017. Kenyataan ini memberikan gambaran bahwa beberapa tahun setelah dilaksakannya tax amnesty tingkat kepatuhan wajib pajak tidak berubah signifikan dibanding tahun sebelumnya.

Berdasarkan data yang diterima pada tahun 2019 menunjukkan rasio kepatuhan wajib pajak hanya berkisar diangka 70% yang masih jauh dari standar yang ditetapkan OECD yaitu tingkat kepatuhan 85% (Suwiknyo, 2019).

Tax Amnesty Jilid II

Pada tahun 2021 dengan pertimbangan pertumbuhan ekonomi yang semakin menurun setelah diterjang badai Covid 19 maka Undang-Undang Harmonisasi Peraturan Perpajakan (RUU HPP) di sahkan menjadi Undang-Undang (UU) Nomor 7 Tahun 2021 pada tanggal 29 Oktober 2021. Salah satu isi dari UU ini adalah mengatur tentang Program Pengungkapan Sukarela (PPS) atau tax amnesty jilid II.

Program Pengungkapan Sukarela (PPS) Wajib Pajak telah disahkan (diundangkan) pada Peraturan Menteri Keuangan Republik Indonesia Nomor 196/PMK.031/2021 pada tanggal 23 Desember 2021. Ini adalah dasar hukum dilaksanakannya PPS. Tujuan dilakukannya PPS ini adalah untuk meningkatkan kepatuhan sukarela Wajib Pajak sebelum penegakan hukum dilakukan dengan basis data dari pertukaran data otomatis (AEoI) dan data ILAP yang dimiliki Direktorat Jenderal Pajak, Kementerian Keuangan.

Program Pengungkapan Sukarela (PPS) adalah pemberian kesempatan kepada Wajib Pajak untuk melaporkan/mengungkapkan kewajiban perpajakan yang belum dipenuhi secara sukarela melalui pembayaran PPh berdasarkan pengungkapan harta.

Dalam program PPS ini ada 2 kebijakan. Kebijakan I menargetkan peserta Wajib Pajak Orang Pribadi (WP OP) dan Badan peserta Tax Amnesty namun masih terdapat harta yang belum dideklarasikan dalam Surat Pernyataan Harta (SPH) dan Kebijakan II menargetkan Wajib Pajak Orang Pribadi yang memperoleh harta yang diperoleh sejak 1 Januari 2016 sampai dengan 31 Desember 2020 yang masih dimiliki sampai dengan tanggal 31 Desember 2020 dan belum dilaporkan dalam SPT Tahunan PPh Orang Pribadi Tahun Pajak 2020.

Dalam mengikuti PPS ini, para peserta mendapat beberapa manfaat, diantaranya:

- Dari Kebijakan I:

Bagi peserta Program Pengampunan Pajak yang belum mengungkapkan seluruh harta pada saat mengikuti program tersebut, tarif yang ditawarkan pada PPS lebih rendah dibandingkan PP 36 Tahun 2017 dan tidak dikenakan sanksi administrasi kenaikan 200%. - Dari Kebijakan II:

• Bagi Wajib Pajak orang pribadi yang belum melaporkan seluruh penghasilan dalam SPT Tahunan 2016-2020, Wajib Pajak akan membayar pajak yang relatif lebih rendah dibandingkan tarif PPh Pasal 17 yang dapat mencapai tarif tertinggi 35% dan tidak ada tambahan sanksi administrasi.

• Tidak diterbitkan ketetapan pajak untuk tahun pajak 2016-2020, kecuali ditemukan data dan/atau informasi lain mengenai harta yang diperoleh selama tahun 2016-2020 dan belum diungkapkan melalui PPS. - Diatur pula terkait perlindungan data, yaitu harta yang diungkap tidak dapat dijadikan dasar penyelidikan, penyidikan, atau penuntutan pidana terhadap Wajib Pajak.

- Repatriasi harta yang dilakukan akan mendorong membaiknya iklim investasi di dalam negeri terutama pada sektor pengolahan sumber daya alam dan sektor energi terbarukan.

Adapun syarat-syarat yang telah ditentukan dalam mengikuti PPS ini, antara lain:

Kebijakan I

a. Wajib Pajak dapat mengungkapkan harta bersih yang belum atau kurang diungkapkan dalam surat pernyataan sepanjang Direktur Jenderal Pajak belum menemukan data dan/atau informasi mengenai harta dimaksud.

b. Harta sebagaimana dimaksud merupakan harta yang diperoleh Wajib Pajak sejak tanggal 1 Januari 1985 sampai dengan tanggal 31 Desember 2015

Kebijakan II

a. Wajib Pajak Orang Pribadi yang mengungkapkan harta bersih atas perolehan aset sejak tanggal 1 Januari 2016 sampai dengan tanggal 31 Desember 2020 dapat menyampaikan surat pemberitahuan pengungkapan harta dengan memenuhi persyaratan sebagai berikut:

i. memiliki Nomor Pokok Wajib Pajak;

ii. membayar Pajak Penghasilan yang bersifat final atas pengungkapan harta bersih;

iii. menyampaikan Surat Pemberitahuan Tahunan Pajak Penghasilan Tahun Pajak 2020; dan

iv. mencabut permohonan:

- pengembalian kelebihan pembayaran pajak;

- pengurangan atau penghapusan sanksi administratif;

- pembatalan atau pengurangan surat ketetapan pajak yang tidak benar;

- pengurangan atau pembatalan Surat Tagihan Pajak yang tidak benar;

- keberatan;

- pembetulan;

- banding;

- gugatan; dan/atau

- peninjauan kembali,

dalam hal Wajib Pajak sedang mengajukan permohonan tersebut dan belum diterbitkan surat keputusan atau putusan.

b. Selain persyaratan tersebut di atas, Wajib Pajak Orang Pribadi yang mengungkapkan harta bersih atas perolehan aset sejak tanggal 1 Januari 2016 sampai dengan tanggal 31 Desember 2020 harus memenuhi ketentuan sebagai berikut:

i. tidak sedang dilakukan pemeriksaan, untuk Tahun Pajak 2016, Tahun Pajak 2017, Tahun Pajak 20I8, Tahun Pajak 2019, dan/atau Tahun Pajak 2020;

ii. tidak sedang dilakukan pemeriksaan bukti permulaan, untuk Tahun Pajak 2016, Tahun Pajak 2017, Tahun Pajak 2018, Tahun Pajak 2019, dan/atau Tahun Pajak 2020;

iii. tidak sedang dilakukan penyidikan atas tindak pidana di bidang perpajakan;

iv. tidak sedang berada dalam proses peradilan atas tindak pidana di bidang perpajakan; dan/atau

v. tidak sedang menjalani hukuman pidana atas tindak pidana di bidang perpajakan.

Tarif pada PPS ini ada 3 bagi masing-masing kebijakan, antara lain:

- Kebijakan I

a. 11% untuk deklarasi Luar Negeri;

b. 8% untuk aset Luar Negeri repatriasi dan aset Dalam Negeri;

c. 6% untuk aset Luar Negeri repatriasi dan aset Dalam Negeri, yang diinvestasikan dalam Surat Berharga Negara (SBN)/kegiatan usaha sektor pengolahan sumber daya alam (hilirisasi)/sektor energi terbarukan (renewable energy) di Wilayah NKRI. - Kebijakan II

a. 18% untuk deklarasi Luar Negeri;

b. 14% untuk aset Luar Negeri repatriasi dan aset Dalam Negeri;

c. 12% untuk aset Luar Negeri repatriasi dan aset Dalam Negeri, yang diinvestasikan dalam Surat Berharga Negara (SBN)/kegiatan usaha sektor pengolahan sumber daya alam (hilirisasi)/sektor energi terbarukan (renewable energy) di Wilayah NKRI.

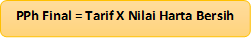

Cara menghitung PPS ini adalah sebagai berikut:

Nilai harta bersih didapat dengan cara:

Ketentuannya:

Wajib Pajak peserta Program Pengampunan Pajak dapat mengikuti PPS Kebijakan I dengan mengungkapkan harta bersih yang belum atau kurang diungkapkan dalam SPH sepanjang DJP belum menemukan data dan/atau informasi mengenai harta tersebut.

Catatan:

• Harta merupakan harta yang diperoleh Wajib Pajak sejak tanggal 1 Januari 1985 sampai dengan tanggal 31 Desember 2015.

• Utang adalah jumlah pokok utang (tidak termasuk bunga) yang belum dibayar yang berkaitan langsung dengan perolehan harta sebagaimana dimaksud dalam UU Nomor 11 Tahun 2016 tentang Pengampunan Pajak. Bagi Wajib Pajak orang pribadi, nilai utang maksimal 50% dari nilai harta. Bagi Wajib Pajak badan, nilai utang maksimal 75% dari nilai harta.

• Dalam hal harta/utang dalam bentuk valuta asing (valas) maka menggunakan kurs KMK pada tanggal akhir Tahun Pajak Terakhir

Nilai harta yang dijadikan pedoman untuk menghitung besarnya jumlah harta bersih ditentukan berdasarkan:

a. Nilai nominal untuk kas atau setara kas

b. Nilai Jual Objek Pajak untuk tanah dan/atau bangunan dan Nilai Jual Kendaraan Bermotor untuk kendaraan bermotor.

c. Nilai yang dipublikasikan oleh PT Aneka Tambang Tbk untuk emas dan perak

d. Nilai yang dipublikasikan oleh PT Bursa Efek Indonesia untuk saham dan waran (warrant) yang diperjualbelikan di PT Bursa Efek Indonesia

e. Nilai yang dipublikasikan oleh PT Penilai Harga Efek Indonesia untuk:

1) Surat Berharga Negara (SBN),

2) efek bersifat utang dan/atau sukuk yang diterbitkan perusahaan.

sesuai kondisi dan keadaan harta pada akhir tahun pajak terakhir (31 Desember 2015 atau menyesuaikan tahun buku yang digunakan).

Bila tidak ada nilai yang dapat dijadikan pedoman, maka nilai harta ditentukan berdasarkan nilai dari hasil penilaian Kantor Jasa Penilai Publik (KJPP).

Sedangkan pada Kebijakan II:

Yang dimaksud dengan:

- Harta merupakan harta yang diperoleh Wajib Pajak sejak tanggal 1 Januari 2016 sampai dengan tanggal 31 Desember 2020.

- Utang adalah pokok utang terkait harta yang diungkapkan, tidak termasuk bunga

- Dalam hal harta/utang dalam bentuk valuta asing (valas) maka menggunakan kurs KMK pada tanggal 31 Desember 2020 sesuai Keputusan Menteri Nomor 56/KM.10/2020

Nilai harta yang dijadikan pedoman untuk menghitung besarnya jumlah harta bersih ditentukan berdasarkan:

a. Nilai nominal untuk kas atau setara kas

b. Harga Perolehan untuk harta selain kas atau setara kas

Dalam hal harga perolehan tersebut tidak diketahui, Wajib Pajak dapat menggunakan nilai wajar yang menggambarkan kondisi dan keadaan pada tanggal 31 Desember 2020 dari aset yang sejenis atau setara berdasarkan penilaian Wajib Pajak.

PPS ini dilaksanakan dari 1 Januari 2022 sampai dengan 30 Juni 2022. Untuk pelaporan PPS dilakukan secara online melalui akun wajib pajak di situs https://djponline.pajak.go.id/account/logindalam jangka waktu 24 (dua puluh empat) jam sehari dan 7 (tujuh) hari seminggu dengan standar Waktu Indonesia Barat (WIB).